价格研报 | 能源价格走势分析报告

发布日期:2022-12-30

1

国际原油市场

11月下旬以来,供需不确定因素增多导致国际原油价格大幅波动,原油价格整体呈现回落后再上行的走势。经济前景的高度不确定性,美联储更激进的货币紧缩政策,能源需求担忧缓解的预期,“欧佩克+”宣布将维持石油生产配额不变,欧盟禁运俄罗斯海运原油,G7集团、欧盟与澳大利亚对俄罗斯石油限价,均对国际原油价格造成了冲击,国际油价连续暴跌,吐回俄乌冲突带来的所有涨幅。随后,原油需求的前景被提振,加拿大至美国的关键输油管道关闭,俄罗斯宣称将减产石油应对限价等因素支撑国际原油价格反弹。截至12月22日,WTI、布伦特原油期货价格分别收于77.49美元/桶、80.98美元/桶,同比分别上涨6.50%、7.56%。

2

国际天然气市场

11月下旬以来,国际天然气市场供应整体稳定,天然气价格整体呈现震荡回落态势。受政策和天气影响,美国、欧洲的天然气需求量下降;亚洲部分地区遭遇寒潮,天然气需求上升。截至12月22日,美国Henry Hub天然气主力合约收于4.93美元/百万英热单位,月环比下降33.47%,同比上涨23.87%;TTF天然气期货主力合约收于91.94欧元/兆瓦时,月环比下降23.15%,同比下降46.82%;普氏日韩LNG(JKM)期货价格收于31.635美元/百万英热单位,月环比上涨8.28%,同比下降31.25%。

3

国际煤炭市场

11月下旬以来,受北半球寒潮来袭、欧洲天然气价格上涨、通往南非理查兹港的铁路运输处于恢复中、强降雨导致澳大利亚煤炭供应有限,原油市场出现新的变动等因素影响,欧洲、南非、澳大利亚动力煤期货价格继续以较大幅度上涨,澳大利亚煤炭期货价格涨至408.8美元/吨,南非、欧洲煤炭期货价格也一度攀升至259美元/吨、270.65美元/吨。进入12月中下旬,全球动力煤市场区域分化明显,欧洲、南非煤炭价格出现较大幅度回落,澳大利亚煤炭价格继续保持稳定。截至12月22日,澳大利亚纽卡斯尔港煤炭期货价格报收于400.65美元/吨,同比上涨136.37%;南非理查兹港煤炭期货价格报收于207.75美元/吨,同比上涨46.66%;欧洲三港煤炭期货价格报收于229.00美元/吨,同比上涨55.41%。

一、原油市场

(一)国际原油供需不稳定,原油价格震荡回落后再上行

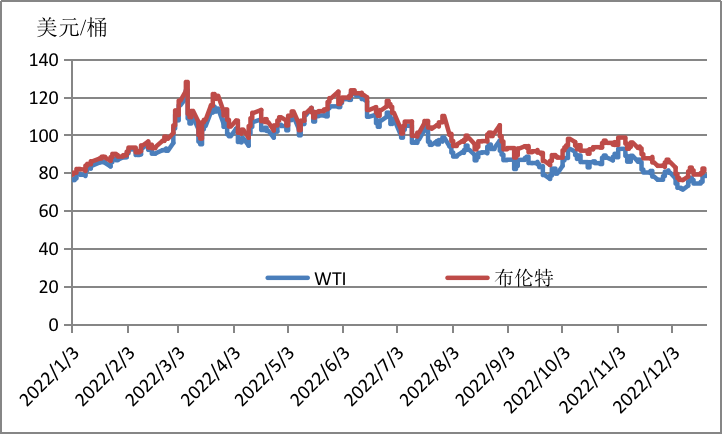

11月下旬以来,供需不确定因素增多导致国际原油价格大幅波动,原油价格整体呈现回落后再上行的走势。经济前景的高度不确定性,美联储更激进的货币紧缩政策,能源需求担忧缓解的预期,欧佩克+宣布将维持石油生产配额不变,欧盟禁运俄罗斯海运原油,G7集团、欧盟与澳大利亚对俄罗斯石油设置60美元/桶的价格上限的方案,均对国际原油价格造成了冲击,国际油价连续暴跌,吐回俄乌冲突带来的所有涨幅。12月7日,布伦特即月原油期货结算价跌至79.35美元/桶,逼近年内最低点;WTI即月原油期货结算价跌至74.25美元/桶,为年内最低结算价。

12月中下旬,寒潮天气来袭的预期提振原油需求的前景,加拿大至美国的关键输油管道Keystone关闭,俄罗斯宣称将减产应对限价,国际能源署上调今明两年全球石油需求预期,上述因素支撑国际原油价格在持续一周多下跌后反弹,但对全球经济放缓的担忧、全球股市下跌等因素为全球油市泼上一盆冷水。

截至12月22日,WTI、布伦特原油期货价格分别收于77.49美元/桶、80.98美元/桶,相较于2021年同期的72.76美元/桶、75.29美元/桶,分别上涨6.50%、7.56%。

图1 2022年WTI和布伦特原油价格走势

IEA公布的最新月度原油市场报告显示,在供应方面,11月,全球石油供应量下降19万桶/日至1.017亿桶/日,打破了连续五个月的上升趋势。欧盟对俄原油禁运令以及G7价格上限生效后,预计12月产量将现更大跌幅。欧佩克11月的石油产量比石油减产协议允许的水平低172万桶/日。俄罗斯11月石油的出口则增加2.7万桶/日至810万桶/日。IEA预计2023年第二季度石油收支将趋紧。IEA将2022年全球石油产量增长预测上调至470万桶/日,2023年上调至77万桶/日。

在库存方面,全球库存数月来基本持平,处于5年低位水平。10月全球油品库存减少了2320万桶,成品油库存自3月以来首次下降,原油库存也有所减少。经合组织工业库存增加1730万桶,至27.65亿桶,较5年平均水平少1.502亿桶,而经合组织政府库存减少了190万桶。美国、欧洲和日本的初步数据显示,11月工业库存增加了310万桶。

在需求方面,IEA预计,在2022年剩余时间及2023年第一季度,全球石油产量将超过需求。整个四季度全球石油需求将同比下降11万桶/日至1.008亿桶/日。同时,IEA将2023年石油需求增长预期上调10万桶/日,至170万桶/日,总需求达到1.016亿桶/日。IEA表示,非经合组织国家2022年和2023年的需求有所增长,2022年非经合组织国家的总需求将达到5380万桶/日,2023年将达到5520万桶/日。IEA对经合组织国家2022年的需求预测则稳定在4610万桶/日,而对其2023年的需求预测上调了10万桶,达到4650万桶/日。

欧佩克年内第6次下调石油需求预期。欧佩克在其月报中指出,随着2022年接近尾声,近来全球经济增长放缓及其所有深远的影响,都变得非常明显。欧佩克预计2023年仍将充满许多不确定性,呼吁成员国“保持警惕和谨慎”。相比上一份月报,欧佩克最新预计全球对原油需求或将下滑38万桶/日。预计2023年全球石油需求将增加220万桶/日,达到平均1.0177亿桶/日,其他国家的供应量增加150万桶/日,其中约75%将来自美国。

(二)国内原油生产稳定增长,成品油价格小幅下降

原油生产稳定增长,进口保持较快增长。11月,生产原油1678万吨,同比增长2.9%,增速比上月加快0.4个百分点,日均产量55.9万吨。进口原油4674万吨,同比增长11.8%,增速比上月放缓2.3个百分点。1—11月,生产原油18777万吨,同比增长3.0%。进口原油46026万吨,同比下降1.4%。

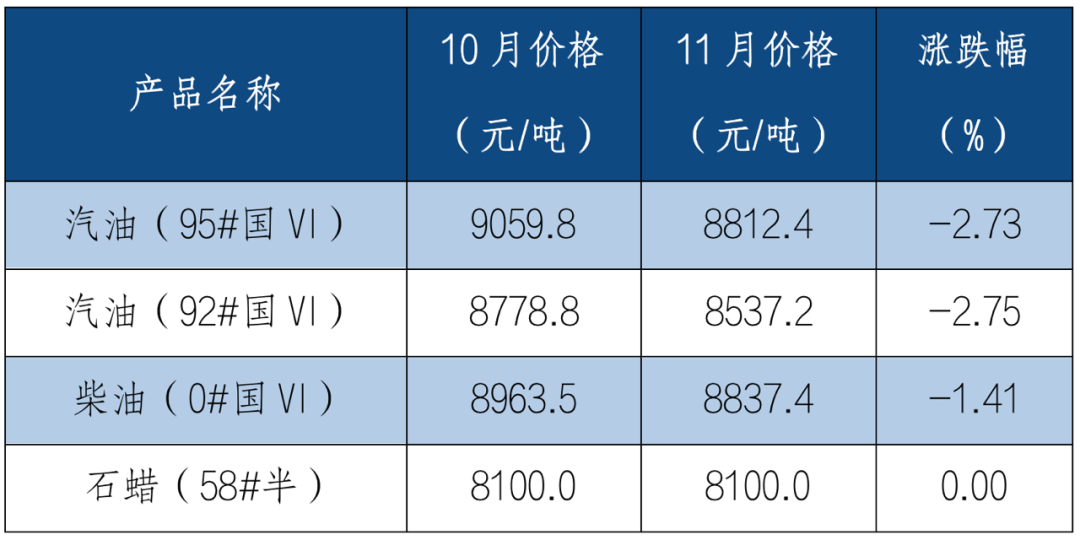

11月国内成品油价格小幅下降。11月下旬,95号汽油价格环比下降247.4元/吨,至8812.4元/吨,降幅2.73%;92号汽油价格下降241.6元/吨,至8537.2元/吨,降幅2.75%;柴油价格环比下降126.1元/吨,至8837.4元/吨,降幅1.41%。

表1 2022年11月下旬全国石油市场价格变动情况

(数据来源:国家统计局)

二、天然气市场

(一)国际天然气市场供应整体稳定,价格整体呈现震荡回落态势

11月下旬以来,美国天然气价格震荡回落。在较往年同期偏暖的气温、低流动性的感恩节假期以及美国自由港(Freeport)的复产计划再度延期至12月底等因素的共同影响下,美国天然气市场价格走低。供应端,美国天然气总产量小幅增长,整体维持在1010亿~1015亿立方英尺/日左右,高于2019年以前的月度平均产量。EIA预测,2023年美国天然气平均产量将达到1004亿立方英尺/日。需求端,美国国家海洋和大气管理局(NOAA)的天气预报显示,近期美国气温将较往年同期偏暖,商业、居民取暖用气有所下降,带动全美天然气总消费量下行。出口方面,11月美国天然气管道出口量接近90亿立方英尺/日,EIA预测,2023年美国LNG平均出口量将达到123亿立方英尺/日。库存方面,根据EIA的统计报告,美国库存减少量不及市场预期。与过去五年同期均值相比,目前库存减少仅约2.4%,基本面宽松。综合影响下,美国天然气价格回调明显。

12月中旬,由于美国本土部分地区气温低于正常水平,居民取暖用气出现较大幅度上涨,商业发电用气量也表现强劲,使得天然气总消费量攀升,天然气价格短暂上行。但随着天气转暖,在高库存和低需求的影响下,天然气价格再次呈现下行走势。截至12月22日,美国Henry Hub天然气主力合约收于4.93美元/百万英热单位,月环比下降33.47%,相较于2021年同期的3.98美元/百万英热单位,上涨23.87%。

图2 2022年美国Henry Hub天然气价格走势

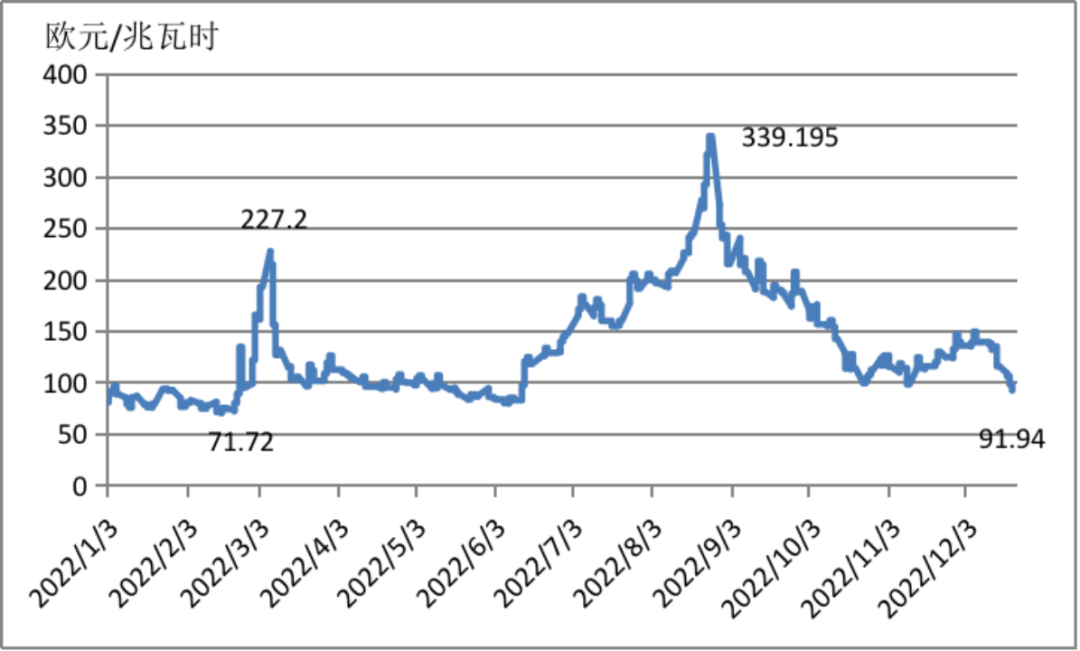

11月下旬以来,欧洲天然气价格整体呈现冲高回落的调整走势。受政策和气温影响,欧洲天然气需求量上升缓慢,且与往年同期相比降幅较大。风力发电的增加也限制了天然气的消费。供应端,“北溪1号”天然气管线继续停产,俄罗斯其余供应量保持低位,挪威气田出现计划外检修导致挪威出口气量有所下降,但LNG进口量继续保持高位,缓解了俄罗斯管道气进口量下降的影响。在今年1-10月,欧洲进口的俄罗斯液化天然气(LNG)较去年同期增长超40%,达到178亿立方米,刷新历史纪录。其中法国、比利时、西班牙和荷兰几乎占据所有进口量。虽然从俄罗斯进口的178亿立方米LNG仅占从管道运输总量621亿立方米的一小部分,但是也足以反映,欧洲目前仍难以摆脱对俄罗斯天然气的依赖。需求端,11月以来,欧洲大陆大部分地区的气温仍然温和,欧洲天然气总需求降幅远远超过了欧盟设定的减小15%的目标,已减少超20%。库存方面,根据欧洲天然气基础设施信息平台(GIE)的数据,目前欧洲地区储气库整体库存量逐日平稳减少,目前库存量约为83%,较去年同期相比仍处相对高位。整体宽松的基本面使得欧洲天然气价格承压下行,12月21日,TTF天然气期货价格跌破100欧元/兆瓦时,报收97.75欧元/兆瓦时,甚至低于去年同期的水平。

12月19日,欧盟各国能源部长对天然气市场修正机制达成协议。根据协议,当欧洲天然气交易中心荷兰产权转移设施(TTF)即月交易的天然气价格,连续三天超过188欧元/兆瓦时(约合人民币13.96元/立方米),并在同一时期较全球液化天然气(LNG)现货参考价高出35欧元/兆瓦时(约合人民币2.49元/立方米)的情况下,价格上限将被触发。当天然气价格上限被触发时,即月、三个月和一年期交付的TTF天然气合约,将不被允许以高于参考LNG价格35欧元/兆瓦时的水平进行交易。这一价格机制将从2023年2月15日开始生效,但仍需通过各国的正式书面批准。消息公布后,TTF天然气即月期货结算价跌近9%,报107欧元/兆瓦时。

截至12月22日,TTF天然气期货主力合约收于91.94欧元/兆瓦时,月环比下降23.15%,相较2021年同期的172.875欧元/兆瓦时,下降46.82%。

图3 2022年荷兰TTF天然气价格走势

11月下旬以来,亚洲天然气价格呈现震荡上行走势。亚洲部分地区遭遇寒潮,天气异常而寒冷,受此影响,亚洲天然气需求上升。12月4日,日本政府计划建立液化天然气战略缓冲,来增强对于能源短缺问题的防御能力。根据日本经济产业省发布的内容来看,日本政府计划每年至少进口84万吨液化天然气。日韩等国的购买需求推动价格进一步走高。12月19日,普氏日韩LNG(JKM)期货价格攀升至36.49美元/百万英热单位,月环比上涨38.30%,上升至10月5日以来的最高值。随后,东北亚天然气价格小幅下行。

截至12月22日,普氏日韩LNG(JKM)期货价格收于31.635美元/百万英热单位,月环比上涨8.28%,相较2021年同期的46.015美元/百万英热单位,下降31.25%。

图4 2022年普氏日韩LNG(JKM)价格走势

(二)国内天然气生产增速回落,价格降幅明显

天然气生产增速回落,进口降幅明显收窄。11月,生产天然气189亿立方米,同比增长8.6%,增速比上月回落3.7个百分点,日均产量6.3亿立方米。进口天然气1032万吨,同比下降3.9%,降幅比上月收窄14.5个百分点。1—11月,生产天然气1974亿立方米,同比增长6.4%。进口天然气9901万吨,同比下降9.7%。

国家发展改革委数据显示,2022年10月,全国天然气表观消费量305.3亿立方米,同比增长1.8%。1—10月,全国天然气表观消费量2999.3亿立方米,同比下降1.1%。

11月国内LNG和LPG价格降幅明显。11月下旬,LNG价格环比下降1476.9元/吨,至5388.4元/吨,降幅21.51%;LPG价格环比下降62.9元/吨,至5283.9元/吨,降幅1.18%。

进入12月以来,冷空气活动频繁,采暖需求旺盛,加之中亚管道供应不稳定,导致上游企业竞拍气量有限,LNG工厂气源成本走高,国内LNG价格大幅上涨。上海石油天然气交易中心数据显示,山东地区LNG价格指数为8433元/吨;江苏地区为8300元/吨;浙江为8225元/吨;京津冀地区为8000元/吨。12月15日,国内LNG价格指数升至本轮价格高点7804元/吨。12月16日,中亚管道供气开始逐步恢复。随后,LNG价格指数有所下行。截至12月22日,全国LNG出厂价格指数为7576元/吨,与高点时相比下降约3%,环比上升超30%,同比增长59%。

表2 2022年11月下旬全国天然气市场价格变动情况

(数据来源:国家统计局)

三、煤炭市场

(一)国际动力煤市场需求稳定,动力煤市场价格分化明显

11月下旬以来,全球大部分地区动力煤价格呈现上行走势。由于北半球寒潮来袭、欧洲天然气价格上涨、通往南非理查兹港的铁路运输处于恢复中、强降雨导致澳大利亚煤炭供应有限,欧洲、南非、澳大利亚动力煤价格都出现不同程度的上涨。12月初,欧佩克+宣布将维持石油生产配额不变,即保持日均下调200万桶的水平。5日,欧盟禁运俄罗斯海运原油,以及G7集团、欧盟与澳大利亚对俄罗斯石油设置60美元/桶的价格上限的方案同时生效。原油市场的新变动,推动欧洲、南非、澳大利亚动力煤期货价格继续以较大幅度上涨,澳大利亚煤炭期货价格涨至408.8美元/吨,南非、欧洲煤炭期货价格也一度攀升至259美元/吨、270.65美元/吨。

进入12月中下旬,全球动力煤市场区域分化明显,欧洲、南非煤炭价格出现较大幅度的回落,澳大利亚煤炭价格继续保持稳定。受天气温和、欧洲三港煤炭库存较高、天然气和电力价格区域稳定等因素影响,欧洲动力煤价格下行至230美元/吨以下。随着欧洲煤炭价格回落,南非动力煤期货价格也回调至210美元/吨以下。与之相对,由于澳大利亚当地持续降雨,且煤炭出口需求增加,使得澳大利亚煤炭期货价格稳定在400美元/吨左右的高位。

截至12月22日,澳大利亚纽卡斯尔港煤炭期货价格报收于400.65美元/吨,相较2021年同期的169.50美元/吨,上涨136.37%;南非理查兹港煤炭期货价格报收于207.75美元/吨,相较2021年同期的141.65美元/吨,上涨46.66%;欧洲三港煤炭期货价格报收于229.00美元/吨,相较2021年同期的147.35美元/吨,上涨55.41%。

图5 2022年国际煤炭期货价格走势

俄罗斯联邦统计局数据显示,10月,俄罗斯煤炭产量为3962.68万吨,同比增长0.8%,环比增长11.3%。1-10月份,俄罗斯煤炭产量累计为3.52亿吨,比上年同期下降1.3%。大宗商品机构开普勒(Kpler)船运数据显示,2022年10月份,俄罗斯海运煤炭出口1561.6万吨,比上年同期增加50.2万吨,同比增长3.9%;比前一个月增加323.0万吨,环比增长26.1%。1-10月,俄罗斯海运煤炭出口量累计为1.43亿吨,比上年同期下降3.9%,降幅远低于此前的市场预期。

EIA数据显示,10月份煤炭产量为5245.0万短吨(约合4758万吨),同比增长7.1%,环比增长2.1%。1-10月,美国煤炭产量为5.0亿短吨(折合4.54亿吨),比上年同期增加2023.4万短吨,同比增长4.2%。美国统计局数据显示,1-10月,美国对欧洲的煤炭出口量同比增长46%。

印度煤炭部数据显示,11月份,印度煤炭(包括煤及褐煤)产量为7921万吨,同比增长11.2%,环比上升13.8%。1-11月,印度全国煤炭总产量(包括褐煤)累计为8.23亿吨,比上年同期增加约9100万吨,同比增长12.4%。

(二)国内煤炭生产增速加快,煤炭价格降幅扩大

原煤生产增速加快,进口由升转降。为做好今冬保暖保供工作,原煤生产企业持续加大增产增供力度。11月,生产原煤3.9亿吨,同比增长3.1%,增速比上月加快1.9个百分点,日均产量1304万吨。进口煤炭3231万吨,同比下降7.8%,上月为增长9.0%。1—11月,生产原煤40.9亿吨,同比增长9.7%。进口煤炭2.6亿吨,同比下降10.1%。

11月国内煤炭市场价格降幅增大。11月下旬,无烟煤价格环比下降32.1元/吨,至1905.0元/吨,降幅1.66%;普通混煤(4500大卡)价格环比下降226.3元/吨,至957.5元/吨,降幅19.12%;山西大混(5000大卡)价格环比下降253元/吨,至1125.0元/吨,降幅18.36%;焦煤价格环比下降200元/吨,至2275.0元/吨,降幅8.08%;焦炭价格环比下降237.5元/吨,至2425.4元/吨,降幅8.92%。

表3 2022年11月下旬全国煤炭市场价格变动情况

(数据来源:国家统计局)